Декларацию 3-НДФЛ используют для отчета перед налоговой службой за дополнительные доходы физического лица, чаще всего полученные в предыдущем году.

Кто и когда обязан сдать 3-НДФЛ, как могут наказать, если не сдать документ вовремя, и как его правильно заполнять?

В чем смысл декларации 3-НДФЛ

Форму декларации 3-НДФЛ утверждает своим приказом ФНС для налоговой отчетности о полученных физическим лицом доходах. Отчитываться перед налоговиками должен каждый гражданин, получающий налогооблагаемые выплаты. На основании сведений, внесенных в декларацию, сотрудники налоговой службы начисляют сумму налогов на доходы человека и отслеживают своевременность ее оплаты.

Получив доходы, вы обязаны сдать отчетность по форме 3-НДФЛ.

Наряду с декларированием денежных поступлений и определением размера налога, декларацию о доходах физического лица используют в таких ситуациях:

- При получении вычета по налогу, когда можно вернуть часть уплаченного до этого НДФЛ.

- Для оформления кредитов — здесь 3-НДФЛ служит подтверждением заявленного уровня доходов.

Когда требуется сдача декларации о доходах

Декларацией 3-НДФЛ необходимо отчитываться, если за год человеку поступили такие выплаты:

- Оплата за работу, иные доходы от предприятий и ИП.

- Доходы принесла предпринимательская деятельность. Отчитываются индивидуальные предприниматели, применяющие ОСНО (основную систему по налогообложению).

- Подарки от частных лиц, предприятий.

- Поступления в результате реализации недвижимой и иной собственности, когда время владения ей после регистрации не достигло 3 либо 5 лет.

Важно! О сдаче декларации 3-НДФЛ рекомендуется позаботиться гражданам, желающим вернуть часть оплаченного в бюджет налога использованием налогового вычета.

Рассмотрим каждый вид доходов более подробно.

Оплата за работу, иные выплаты от предприятий и ИП

Среди доходов такой категории отметим:

- заработную плату, вознаграждения по гражданско-правовому соглашению;

- премиальные выплаты по результатам работ;

- дополнительную оплату за особые условия труда, звание, классность;

- материальную помощь и иное.

При получении работником за год материальной помощи или подарков в размере до 4 тысяч рублей налог с них не платится, специально по ним декларация не сдается. Работодатели сами сдают отчеты о материальной помощи и оплате труда работающих у них людей.

Выигрыши, подарки

Самостоятельное оформление формы 3-НДФЛ предусмотрено при выигрышах в лотереях, конкурсах, организованных индивидуальными предпринимателями или компаниями. В этих ситуациях будут различия в ставках НДФЛ и бланках справок.

Отчеты при выигрышах

В зависимости от размера выигрыша закон устанавливает, кто должен декларировать доход.

Размер выигрыша 4-15 тысяч рублей

Выиграв сумму в размере от 4 до 15 тысяч рублей, человек должен самостоятельно оформить и сдать декларацию 3-НДФЛ, заплатить налоги.

Выигрыш превышает 15 тысяч руб.

При выигрыше, превышающем 15 тысяч рублей, сдача отчетности и перечисление налога ложится на плечи организаторов конкурса (лотереи).

Подарки от физических лиц

Если человеку сделал подарок не его близкий родственник, необходимо сдать декларацию 3-НДФЛ и заплатить налог. Здесь есть пара тонкостей.

Подарки деньгами

С подаренных денег платить налог не требуется.

Подарки в виде имущества

Если частное лицо подарило налогоплательщику движимое или недвижимое имущество, нотариус, оформив дарственную, отправит информацию о сделке в налоговый орган. Одаряемый должен в определенные сроки сдать отчет в ФНС и заплатить НДФЛ.

Важно! Если игнорировать это требование, нарушитель может попасть под штрафы, а иногда и подвергнуться уголовной ответственности.

Доходы после продажи собственности

Когда собственник владеет имуществом меньше 3 или 5 лет, установленных законом, и продает его, он должен заполнить и сдать отчет в налоговый орган и заплатить налог с разницы продажной и покупной цены. Продавать автомобиль не рекомендуется раньше 3 лет владения, а недвижимость — раньше 5 лет.

Исключения:

- реализация единственной жилплощади либо части в ней;

- подаренной;

- полученной в наследство;

- приватизированной;

- полученной по договорам ренты квартиры (дома, комнаты и др.).

В таких ситуациях наименьший период владения равен трем годам.

Иные доходы

Среди прочих доходов:

- поступления от сданного в аренду недвижимого имущества;

- преподавательская деятельность;

- иностранные источники;

- инвестиционная деятельность.

С таких доходов удерживается НДФЛ по ставке 13%.

Кому необходимо сдавать форму 3-НДФЛ

В статьях 227, 228 Налоговый кодекс РФ перечисляет тех, кому необходимо отчитываться декларацией по доходам физических лиц в налоговые органы:

- индивидуальных предпринимателей;

- практикующих нотариусов, адвокатов — учредителей адвокатских кабинетов, прочих лиц с частной практикой;

- лиц, получающих выплаты от частных лиц или предприятий, не выступающих налоговыми агентами по соглашениям найма, трудовым, гражданско-правовым договорам, включая аренду любых видов собственности;

- граждан, получивших средства после реализации собственности, бывшей во владении меньше установленного законом периода, в результате передачи имущественных прав (переуступки прав требования);

- резидентов России, получивших выплаты за границей;

- граждан, получивших иные поступления, если налоговый агент не удержал с них налог;

- граждан, выигравших в лотерейных розыгрышах, конкурсах, играх до 15 тысяч рублей.

Кто не обязан отчитываться декларацией

Сдача отчетности и обязанность оплачивать налог на доходы не касается людей, продавших недвижимые объекты, дождавшись окончания установленного законом минимального срока.

От уплаты НДФЛ при реализации недвижимой собственности после наименьшего 3-летнего владения освобождаются граждане:

- для которых квартира либо доля в ней числились единственными, включая ситуацию, когда это совместная собственность супругов;

- когда жилье получено в подарок;

- это наследственное владение;

- жилище приватизировано;

- жилплощадь досталась по договору ренты на условиях пожизненного содержания.

Чаще всего период минимального владения имуществом начинают считать с даты регистрации права собственности в государственных органах.

В других случаях наименьший срок нахождения недвижимости во владении составляет 5 лет.

Важно! Если жилье гражданина участвует в программах переселения из аварийного, ветхого жилья или реновации, минимальный период отсчитывают со дня регистрации жилплощади в старом доме.

Когда квартира приобретена дольщиком, участником ЖСК, по переуступке прав требования, минимальный период начинает течь после окончательной оплаты договора, заключенного с первого дня 2022 г., а не со дня регистрации прав на жилье, как было раньше.

В последующем году продавец недвижимости получит из налоговой службы извещение, что необходимо отправить декларацию 3-НДФЛ вне зависимости от длительности нахождения жилплощади в собственности. Если минимальное время владения истекло, просто предоставьте в ФНС письменные пояснения об этом с подтверждающими документами. Пояснения допускается отправить в личном кабинете налогоплательщика через сайт ФНС.

Где взять бланк декларации

Бумажный бланк отчета 3-НДФЛ налогоплательщик может получить в налоговых органах или скачать через сайт ФНС.

Декларацию разрешается заполнять вручную или воспользоваться текстовым редактором.

Еще вариант: разработана специальная программа «Декларация», где автоматически проверяется правильность внесения информации и расчетов.

Как заполнять декларацию

Перед заполнением формы 3-НДФЛ подготовьте документы — они вам обязательно потребуются:

- паспорт;

- ваш код ИНН, подтверждающий постановку на учет в налоговых органах;

- справку о доходах за год;

- бумаги по декларируемым доходам и расходам, если на них заявляются компенсации (чеки, платежки и др.).

Заполнение декларации на бумаге

Для заполнения бланка 3-НДФЛ используется синяя или черная ручка, печатные буквы. Пустые ячейки прочеркивают.

- Первая страница декларации содержит сведения о количестве листов в отчете и приложенных бумаг.

- При заполнении бланка в текстовых редакторах пользуйтесь шрифтом Courier New размером 16 либо 18 с выравниванием текста по правому краю.

- При недостаточности страниц в бланке можно воспользоваться дополнительными. Нумерация страниц выполняется в графе «Стр.» в виде: 001, 002, 003 и т.д.

- Каждая ячейка предназначена для указания только одного символа, за исключением точек в датах и дробях.

- Сумма налога с копейками до 50 коп. округляется до меньшей, выше 50 коп. — до большей.

- Доход в валюте переводится по рублевому курсу Центрального банка на дату поступления.

Заполнение декларации в электронной форме

Сайт налогового ведомства предоставляет возможность электронного заполнения декларации.

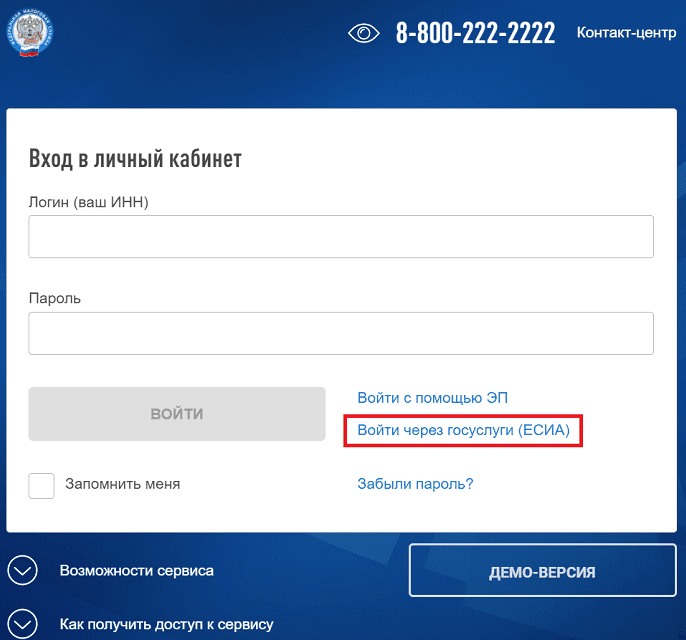

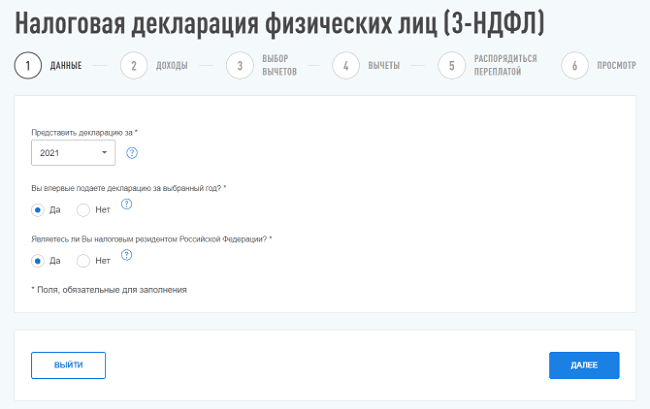

Как действовать:1. После авторизации зайдите на сайт налоговой службы. Зайти можно и по учетной записи в «Госуслугах».

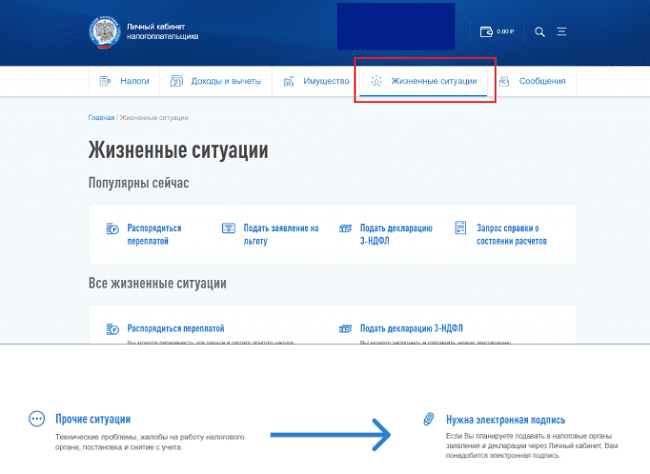

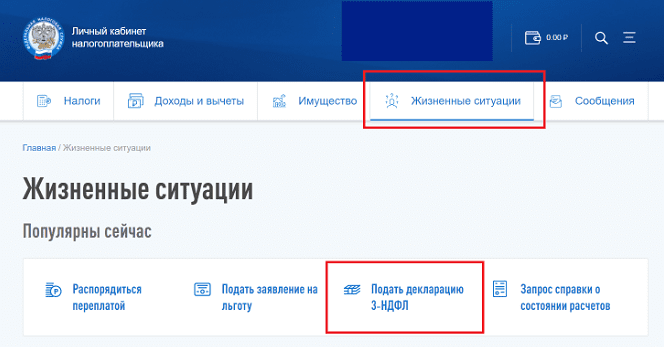

3. В разделе «Жизненных ситуаций» выбирайте флажок «Подать декларацию 3‑НДФЛ».

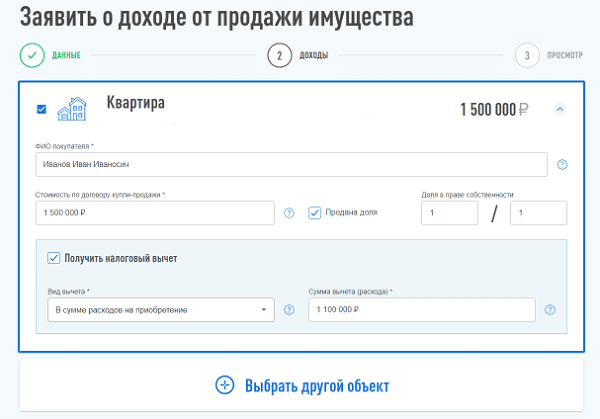

6. Напечатайте информацию в разделе «Доходов». Кнопка «Добавить доход» поможет заявить о сумме поступления, вычетов в течение отчетного года.

Посмотрите, правильно ли указаны размеры поступлений, удержаний, облагаемый доход в «Налоговой базе».

Для сдачи отчета по добавочным доходам воспользуйтесь разделом «Физическое лицо или иной источник».

Остаётся добавить копии обосновывающих документов и пароль для ЭП.

Отправляется отчет кнопкой о подтверждении и отправке.

Статус декларации, сообщения из ФНС отслеживаются по кнопке «Сообщения».

Аналогично заполняется форма 3-НДФЛ через «Госуслуги».

Куда сдавать налоговый отчет

Сдача декларации в налоговую службу допускается как в электронной форме, так и на бумажном носителе.

Электронный отчет

Электронная отчетность направляется с сайта ФНС, если воспользоваться личным кабинетом налогоплательщика. Для этого потребуются регистрация с электронной подписью. Можно воспользоваться порталом «Госуслуг».

Отчет на бумаге

Декларация на бумажном носителе направляется по почте заказным письмом с описью вложений или лично в территориальное отделение ФНС.

Важно! Вам нужно уточнить, к какому отделению налоговой относится адрес, по которому у вас временная или постоянная регистрация. Информация об этом размещается сайтом ФНС.

Когда нужно сдать декларацию

Сроки зависят от цели сдачи отчета.

- Для получения налоговых вычетов форма 3-НДФЛ сдается не позже трех лет после оплаты налогов за год, когда понесены расходы. В 2024 году налогоплательщику можно вернуть часть подоходного налога, оплаченного за период 2021, 2022, 2023 годов.

- Если отчитываетесь о поступлениях средств, нужно сдать 3-НДФЛ до 30 апреля года, наступившего за тем, по которому декларируете доход. Когда 30 апреля совпадает с выходным, декларация сдается не позже следующего рабочего дня. В 2023 г. такая дата была 2 мая.

Ответственность за несдачу или несвоевременную сдачу 3‑НДФЛ

Если по отчету платить налог не требуется, то за опоздание со сдачей декларации человек штрафуется на одну тысячу рублей. При необходимости оплаты налогов штраф начисляется в размере 5% от налога за каждые сутки просрочки и не выше 30%. А налог заплатить придется.

О вычетах из доходов налогоплательщиков

Закон допускает снижение налогооблагаемой базы по доходам физических лиц путем применения вычетов.

Имущественный вычет

Когда имущество продается раньше минимального периода владения, допускается воспользоваться налоговым вычетом.

У налогоплательщика есть право снизить налог на сумму расходов, понесенных им на покупку жилья, отмечает Налоговый кодекс РФ в подпункте 2 пункта 2 статьи 220.

Другой вариант вычета:

- один миллион рублей при реализации квартиры, жилого дома, комнаты, садового домика, земельного участка либо долей в таком недвижимом объекте;

- вычет в сумме 250 тыс. руб. может предоставляться продавцу иного имущества (автомобиль, гараж и др.).

Важно! Такой вычет применяется, когда отсутствуют документы для подтверждения расходов, вычитаемых из стоимости проданного объекта.

Внесение имущественных вычетов при оформлении деклараций на сайте налогового ведомства происходит автоматически с учетом имеющейся информации. Налогоплательщик должен поставить отметку рядом с тем объектом собственности, по которому намерен использовать вычет.

Стандартные вычеты

Раздел со стандартными вычетами требует заполнения, когда работодателем не предоставлялись вычеты. Граждане, которые могут претендовать на стандартный вычет, перечислены в Налоговом кодексе РФ, пункты 1, 2, 4, статья 218.

Вычет на налогоплательщика

К стандартным налоговым вычетам относится вычет на самого налогоплательщика. Его предоставляют конкретным категориям физических лиц, среди которых:

- «чернобыльцы»;

- родители и супруги погибших военнослужащих и другие граждане, подробный перечень содержится в п.1 статьи 218 НК РФ.

Вычет на детей

Вычет на детей предоставляют каждый месяц до времени, когда выплаты гражданину с начала года превысят без учета подоходного налога 350 тысяч рублей.

Размеры вычетов на детей:

- первый и второй ребенок — 1400 руб.;

- третий и каждый последующий ребенок — 3000 руб.;

- каждый ребенок–инвалид до 18 лет, или учащийся очно инвалид I, II группы, до 24-летнего возраста — 12 тысяч руб. родителям, усыновителям (6 тысяч руб. — опекунам, попечителям).

Важно! Налогоплательщикам, имеющим право более чем на один стандартный налоговый вычет, предоставляется максимальный из соответствующих вычетов. Вычет на детей предоставляется независимо от предоставления других стандартных налоговых вычетов.

Социальные вычеты

Вкладку по «Социальным вычетам» заполняют, если были расходы:

- на лечение;

- покупку лекарственных средств;

- учебу;

- благотворительную деятельность;

- страхование;

- негосударственные пенсии;

- физкультурные оздоровительные услуги и прочее.

Здесь же указывается информация из справки 2-НДФЛ (её выдает работодатель) и сведения об организациях, услугами которых воспользовался гражданин.

По социальным затратам можно возвратить 13% израсходованной суммы. Уменьшить расходы можно не выше чем на 120 тыс. руб. за годовой период по всем социальным скидкам.

По дорогостоящему лечению сумму рассчитывают отдельно.

В итоге в виде социальных вычетов вы можете вернуть не выше 15600 рублей.

Важно! Закон устанавливает ограничение расходов за налоговый год в 120 тысяч рублей (минус расходы на обучение детей и дорогое лечение).

С 2024 г. это ограничение составит 150 тыс. руб.

Инвестиционный вычет

В статьях 219.1, 221.1 Налогового кодекса РФ установлено, как предоставляются инвестиционные налоговые вычеты.

Получить инвестиционный налоговый вычет разрешается налогоплательщику, проводившему ряд операций:

- с ценными бумагами на организованном рынке ценных бумаг, в результате чего им получены доходы;

- по внесению личных денежных средств на открытый на его имя индивидуальный инвестиционный счет (ИИС);

- поступил доход от операций, учитываемых на ИИС.

По инвестициям вычет составляет 13% от затраченных средств, но не больше 52 тысяч рублей.

Что делать дальше

Вы можете просмотреть сумму налога, который нужно уплатить или можно вернуть.

На этой же странице прикрепляются отсканированные подтверждающие документы.

Затем вводится электронная подпись с паролем, подтверждение и выполняется отправка декларации в налоговую.

Заполнив все графы, нажмите «Далее». Сервис самостоятельно рассчитает размеры положенных вам вычетов.

Как рассчитывается налог по форме 3-НДФЛ

В статье 224 Налогового кодекса РФ устанавливается 5 ставок налога на доходы физических лиц: 9, 13, 15, 30, 35 процентов.

- Наиболее часто применяется ставка 13%. По ней облагаются доходы физических лиц по гражданским правовым договорам, при продаже имущества, выигрыши в казино, букмекерских конторах, государственных розыгрышах лотерей и так далее.

- Ставку в 9% применяют при расчете налогов по доходам резидента РФ:

- при долевом участии в деятельности предприятия;

- получении процентов на облигации с ипотечным покрытием, выпущенным до 1 января 2007 г.;

- доходы учредителей доверительного управления ипотечными покрытиями по ипотечным сертификатам, выданным до 1 января 2007 г.

- Ставка 30% применяется при получении доходов нерезидентом России.

- Ставкой 35% облагаются для российских граждан выигрыши от коммерческих организаций, проводящих розыгрыши в рекламных целях.

- Ставка в 15% применяется для доходов, превысивших за год 5 миллионов рублей. Если продано имущество на сумму свыше 5 миллионов рублей, применяют ставку 13%.

Сумма доходов каждого вида за отчетный год умножается на соответствующую ставку. Полученные результаты складываются, образуя в итоге предварительную сумму для оплаты налога за минувший год.

При заполнении декларации на сайте налоговой службы или в сервисе «Декларация» учтите, что налог будет рассчитан автоматически.

Поступившая в налоговый орган декларация будет еще раз проверена на соответствие имеющимся у него сведениям и правильность заполнения. При сдаче бумажной декларации рекомендуется приложить к ней пояснительную записку с расчетами, чтобы предотвратить дополнительные вопросы от сотрудников контролирующего ведомства.

Если декларацию 3-НДФЛ заполняют индивидуальные предприниматели или фрилансеры

На ИП возложена обязанность отчитываться декларацией, если применяют ОСНО. Фрилансерам нужно сдавать декларацию, если у них есть доходы по гражданскому правовому договору не от организации, выступающей налоговым агентом, а, к примеру, при сдаче жилья в аренду, и они не оформляли самозанятость.

В 2023 году началось действие Единого налогового счета. Предпринимателю или фрилансеру нужно перечислить деньги по реквизитам счета, а потом направить в налоговую службу уведомление, чтобы с него сняли определенную сумму для оплаты НДФЛ.

У предпринимателей есть возможности направлять декларацию через интернет. Но для этого им нужно оформить квалифицированную электронную подпись.

Декларация за 2022 г. утверждена приказом ФНС России от 15.10.2021 № ЕД-7-11/903@.

Декларацию за 2023 год можно сдать начиная с 2024 г.

У предпринимателя есть право заявлять в декларации о применении вычетов.

Отвечаем на наиболее частые вопросы налогоплательщиков

Эти ответы помогут налогоплательщикам правильно и вовремя заполнять декларацию, воспользоваться своими правами при уплате НДФЛ, избежать ряда проблем с налоговой службой.

Об ошибках при оформлении декларации 3-НДФЛ

Часто, заполняя декларацию 3-НДФЛ, граждане не указывают информацию о стандартных вычетах. Так, человек получил на работе вычет на детей, но не заявил об этом в отчете.

Заполняя раздел «Продажа» (автомобиля, квартиры и др.), в поле «Наименование покупателя...» нередко пишут предмет продажи, а надо вписывать ФИО покупателя.

О штрафах за неправильную информацию в отчете

Вас могут оштрафовать только за нарушение срока сдачи декларации или несдачу ее вовсе. Если форма заполнена неправильно, из налогового органа поступит извещение об ошибках.

Когда могут не предоставить налоговые вычеты

В отдельных случаях налоговая служба может отказать в предоставлении вычетов:

- Инспектор попросил предоставить оригинал подтверждающего документа, а вы этого не сделали.

- Подтверждающие бумаги предоставлены не полностью либо в них есть ошибки.

- Пропущен срок на оформление вычета. К примеру, в 2023 году написано заявление на предоставление вычета по затратам на учебу в 2019 г.

- Вы не вправе получить вычет — в частности, в году, когда вы платно обучались или проходили лечение, вы не относились к плательщикам НДФЛ.

- Декларация заполнена не на том бланке, который действовал за отчетный год. Форма бланков каждый год меняется.

- Декларация заполнена с ошибками, повлиявшими на достоверность представленной информации.

- Декларация сдается в отдел ФНС не по месту регистрации.

Заключение

Граждане обязаны заполнять и сдавать форму отчета по доходам самостоятельно.

Декларация обязательно подается:

- теми, кто получил доходы по гражданским правовым договорам, где заказчик не выступает налоговым агентом;

- при продаже имущества;

- выигравшими в лотереях, играх, конкурсах:

- по выплатам инвестиций,

- по средствам от предпринимательства.

В таких ситуациях налогоплательщик должен представить отчет в налоговую службу до 30 апреля года, наступившего за годом получения доходов. При совпадении этого дня с выходным отчетность сдается в следующий за ним рабочий день.

Декларация сдается теми, кто намерен вернуть часть подоходного налога, воспользовавшись предоставляемыми по закону вычетами. Для этого ее можно сдавать на позднее трех лет после отчетного периода.

Заполняется форма 3-НДФЛ:

- на портале ФНС;

- в сервисе «Декларация»;

- через сайт «Госуслуг»;

- вручную на бумажных бланках.

Для подтверждения доходов и расходов к отчету прикладываются соответствующие договоры, квитанции, платежные поручения, записки с расчетами и другие бумаги. Это уменьшит возможное появление вопросов у налоговых органов.

За несвоевременную сдачу декларации налогоплательщика могут оштрафовать на одну тысячу рублей, если налога к оплате нет, и на 5% от начисленного налога за каждый день опоздания до дня сдачи отчетности, но не больше 30%.

Как получить налоговый вычет при покупке квартиры