Нужно ли оплачивать налоги при продаже недвижимого имущества, есть ли возможность обойтись без НДФЛ, продав квартиру, как снизить ставку налога до нуля, каким вычетом выгоднее воспользоваться.

Продали жилье — придется ли заплатить налоги?

В Российской Федерации нет отдельного налога при продаже недвижимых объектов. Но оплата НДФЛ предусмотрена. Налог уплачивается после продажи любых видов имущества, стоящего выше 250 тысяч рублей, включая недвижимое. Тайком продать земельный участок, дом, квартиру, гараж не удастся.

Но из всякого правила есть исключения: владельцам недвижимости, находящейся у них 3 либо 5 лет, заполнять, сдавать декларации, оплачивать налоги по итогам продажи нет необходимости. Конечно, без учета ряда тонкостей не обойтись.

Не оплачивается НДФЛ после продажи недвижимого объекта дешевле одного миллиона рублей. А декларация после такой сделки должна сдаваться.

Если квартирой владеют много собственников, кто обязан сдать декларацию и перечислить налоги?

Продавая долю как отдельный объект недвижимости, каждый собственник обязан позаботиться о сдаче своей декларации 3-НДФЛ, и у него есть право вычета на один миллион рублей.

Что подразумевается под минимальным сроком собственности?

По завершении этого времени собственнику при продаже жилья не требуется платить налоги. Законодательно установлено два периода — три и пять лет.

Минимальные сроки для семей с детьми

Семьям с детьми в отдельных ситуациях с 2022 года дается освобождение от ожидания окончания минимального периода, если одновременно соблюден ряд условий:

- В семействе есть не меньше двух ребят до 18 лет (или до 24-летнего возраста — студентов очного обучения).

- Жилье продали и в том же году или самое позднее в апреле в следующем купили новое.

- Новая квартира (дом) по площади либо кадастровой цене превышает старое жилье.

- По оценке кадастра продаваемое жилье не превышает 50 миллионов руб.

Трехлетний минимальный период

Минимальным сроком в три года можно воспользоваться, если недвижимый объект:

- наследство от близкой родни;

- передан в виде подарка;

- приобретен по договору ренты;

- был приватизирован;

- относится к категории единственного жилого объекта.

Для прочих ситуаций недвижимостью требуется владеть от пяти лет.

|

Как жилье поступило в собственность |

Когда НДФЛ при продажах не платится |

|

Унаследовано |

После 3 лет владения |

|

Подарено близким родственником |

После 3 лет владения |

|

Приватизировано |

После 3 лет владения |

|

По договору ренты |

После 3 лет владения |

|

Статус единственного. Продают с 2020 г. и позднее |

После 3 лет владения |

|

Продают одно жилье, а второе куплено не ранее 90 дней до продажи. Другой жилой объект отсутствует |

После 3 лет владения |

|

Квартиру купили до 2016 г. |

После 3 лет владения |

|

Прочая продажа жилья |

После 5 лет владения |

С какого момента начинается минимальный период

Минимальное время владения начинают отсчитывать с даты регистрации собственности. Так, если дарение оформлено 15 апреля, а собственность на квартиру зарегистрирована лишь 10 мая, период владения начинает считаться с 10 мая.

Важно! Следует учесть один нюанс: когда жилье получено по переселению, включая московскую реновацию, период считают с даты регистрации жилплощади в прежнем доме.

Если жилище приобретено в 2012 году в здании, оказавшемся под реновацией, а в 2022 получено жилье в новой постройке, период владения начнут считать с 2012 г., он составит 10 лет.

Российское Министерство финансов разъяснило: если у собственника увеличилась доля в недвижимом объекте или он приобрел объект полностью, минимальный период начинает течь со дня начала владения первоначальной частью.

Так, человек владел одной комнатой, потом купил вторую, зарегистрировал собственность в полной квартире, спустя год продал. Период отсчитывается со дня регистрации первой комнаты, а не следующей. Если гражданину придет налоговое уведомление о необходимости сдачи декларации и уплаты налога, нужно направить налоговикам письменные пояснения с приложением подтверждающих документов о реальной дате начала владения жильем.

В договорах на долевое участие минимальные сроки отсчитываются с даты окончательной оплаты жилища из собственных либо ипотечных средств. То есть застройщику необходимо выплатить всю сумму, упомянутую договором. Для этого потребуются и платежные документы.

При покупке квартир по ДДУ через ипотеку условия такие же, только полная оплата стоимости жилплощади происходит средствами, выданными вам банком.

Дольщикам, участникам ЖСК (жилищных строительных кооперативов), покупателям жилья переуступкой права требования подсчет минимального периода стартует с окончательной оплаты договора, заключенного после первого дня 2022 г. Раньше время собственности начинало течь с даты регистрации прав на жилплощадь.

Когда продажа недвижимого объекта не ведет к уплате НДФЛ

Если владеть квартирой либо иной недвижимостью предусмотренные законом три или пять лет, продав объект, не нужно оплачивать налог с доходов.

Так, жилье приватизировано вами в марте 2018 г. Следовательно, с марта 2021 вы сможете продать его, налог оплачивать не надо, так как ситуация подходит под действие трехлетнего периода.

Если недвижимый объект куплен вами в 2022 году и он не подходит под действие ни одной льготы, продавать его, не сдавая декларацию и не уплачивая налог, можно по завершении стандартного 5-летнего периода в 2027 г.

Платятся ли налоги, когда продается единственное жилье

К единственному жилью относят комнату, квартиру, дом, где у человека регистрация и он проживает. В соответствии с Налоговым кодексом допускается купить новую недвижимость не ранее 90 дней до продажи имеющейся, и это не влияет на единственность жилья.

Так, жилье куплено в октябре 2020 г. и продано в ноябре 2023, трехлетнее минимальное время выдержано. А до продажи, в сентябре 2023 г., куплено новое жилье, где вы намерены жить. В такой ситуации НДФЛ платить не придется, так как проданная недвижимость пока относится к единственному жилью.

Если человек владеет другой жилой недвижимостью или какой-то ее частью, то ни к одному объекту статус единственного не применяется.

С 2020 г. для владения единственным жильем минимальное время сокращено на пару лет и сейчас составляет 3 года. Так что появилась возможность продавать его спустя три года после приобретения, не оплачивая налогов.

Совместная собственность супругов: что относится к единственному жилью

У жилища, находящегося в совместной собственности мужа с женой, будет положение единственного, если другое совместное не зарегистрировано. Для каждого супруга отдельно учитываются подаренные, полученные в наследство, купленные до вступления в брак, полученные через приватизацию недвижимые объекты, находящиеся в его единоличном владении.

Например, супруги Калашниковы три года назад приобрели жилплощадь, когда уже состояли в брачных отношениях. Другой недвижимости у них нет. Муж с женой решили продавать квартиру. Разрешено ли им использовать льготный сокращенный срок владения без оплаты НДФЛ? Они могут это сделать, потому что квартира относится к единственному совместному жилью, для него минимальное время в собственности трехлетнее. Если бы Калашниковы вместе с квартирой купили бы еще одну либо комнату (дом), им бы потребовалось заплатить 13% НДФЛ.

Важно! Так как единственным жильем теперь можно владеть трехлетний период, а потом продать его без налога и отчета в ФНС, нужно помнить о важных условиях:

- на момент продажи в собственности нет другого жилища;

- новая квартира куплена не раньше 90 суток до продажи.

Муж с женой приобрели жилье в 2020 г. за 3 миллиона руб. В 2023 продали за 3,5 миллиона. Другим жильем они не владеют, поэтому и налогов не будет вопреки реализации квартиры за большую сумму, чем покупали.

Другие супруги в 2020 г. купили квартиру, потом построили дом. В 2023 г. квартира продана на 500 тысяч дороже. По полученному доходу следует сдать декларацию в связи с продажей не единственного жилья. НДФЛ равен 65 тысяч руб.

Важно! Обязательно учитывайте, чтобы жилье было единственным для каждого супруга. Если кто-то владеет другим жильем или долей, для него жилье не будет единственным.

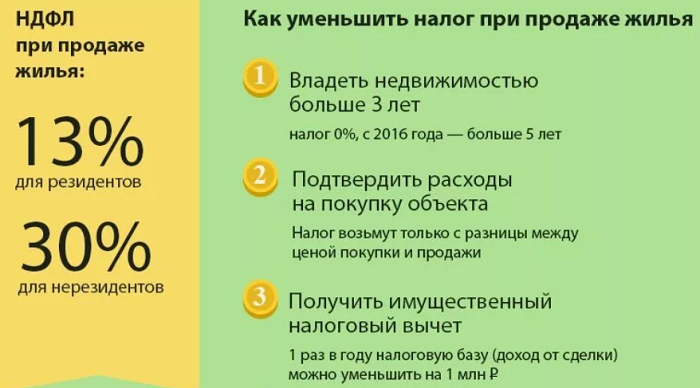

О размерах налога после продажи недвижимого имущества

Если человек — налоговый резидент России, для него применяется ставка НДФЛ в размере 13%, нерезидентам приходится платить в государственную казну 30% с доходов. Относится человек к резидентам или нерезидентам, не связано с тем, гражданин РФ он или не гражданин. Налоговыми резидентами считаются российские граждане либо иностранцы, живущие в стране более 183 дней за весь календарный год. Это не относится к российским военным и государственным служащим, откомандированным для прохождения службы за пределами России. Для них сохраняют налоговое положение резидента вне зависимости от того, сколько времени они находились в пределах страны.

Когда не выдержан минимальный период, а квартиру нужно продать, придется оплатить налог по ставке 13% (30%) от суммы договора купли-продажи. То есть, продав жилье за 2 миллиона руб. нужно заплатить 260 тысяч (600 тысяч) рублей.

Как посчитать НДФЛ, продавая недвижимость

Продавцу необязательно заплатить 13% либо 30% полученной при реализации недвижимого имущества суммы, которая указана в договоре ренты либо купли-продажи. Для расчета итогового размера налога сначала определяется налоговая база одним из двух способов:

- реальная выручка в соответствии с договором по продаже;

- 70% кадастровой цены недвижимого имущества.

Важно! Вам — задекларировать продажу, а в налоговой определят, какой вариант расчета использовать: налоговики выбирают наибольшую налоговую базу.

Например, Анатолий продал жилье, заключив с покупателем договор купли-продажи на 2,5 миллиона руб. Именно такая сумма указана в декларации 3-НДФЛ. До того как в 2016 году внесены изменения в Налоговый кодекс, ему прислали бы уведомление для уплаты 325 тысяч руб. Сейчас же в налоговой уточнят кадастровую цену — для квартиры Анатолия она составила 5,3 миллиона, 70% от которых равны — 3,71 миллиона руб. Следовательно, 13% НДФЛ для 70% стоимости по кадастру составят 482300 руб., что больше налога с суммы, заявленной в декларации. Поэтому Анатолию нужно заплатить в бюджет 482300 руб.

При реализации жилья по цене ниже, чем установлена кадастром, продавец заплатит НДФЛ с 70% кадастровой оценки. Так, квартира, оцененная кадастром в 2 миллиона руб., продана за 1,2 миллиона руб. Налоговую базу рассчитают по такой методике: 2 миллиона руб. * 70% = 1,4 миллиона руб., на них и начислят налоги 13%.

Как выгодно снизить налоги

Для снижения налога после продажи недвижимого объекта можно воспользоваться одним из нескольких способов:

- Проще всего уменьшает налоги при продаже недвижимых объектов соблюдение минимального времени владения. В такой ситуации продавцу не нужно оплачивать налоги.

- Когда выдержать 3- или 5-летний срок не удается, можно использовать вычет «доходы за минусом расходов» или снизить базу налогообложения на один миллион руб.

Важно! Закон допускает применение только одного вычета из двух.

Вычет «доходы за минусом расходов»

Налогооблагаемую базу допускается уменьшать на расходы, понесенные при приобретении недвижимости.

Купля-продажа недвижимости

В такой ситуации вам придется оплатить 13% лишь с тех доходов, которые превысили ваши расходы — этот способ позволяет существенно снизить налог или вовсе довести до нуля, если вы продадите квартиру за ту же стоимость, что приобрели. Но обязательно оформляйте подтверждающие бумаги: первоначальную покупку по договору, платежки, прочие сопутствующие бумаги.

Так, если в 2022 году вы приобрели квартиру за 4,4 миллиона руб., а в 2024 вы намерены продать ее за 4,6 миллиона руб., для получения вычета вам понадобятся документы, подтверждающие стоимость покупки. Тогда вы должны оплатить 13% НДФЛ с 200 тысяч руб. разницы, а это всего лишь 26 тысяч вместо 858 тысяч руб. без вычета.

Ограничения на количество и суммы сделок в течение года закон не устанавливает. Продажа и покупка допускается хоть ежемесячно с уменьшением дохода на расход, налоги станут начисляться лишь с разницы.

Важно! Следует учесть, что отсутствуют разъяснения в видах расходов, которые разрешается учитывать при покупке недвижимых объектов, а какие нет. Так, Минфин не допускает включение стоимости риэлтерских услуг, но не против процентов по ипотечному кредиту.

Благодаря этому можно вовсе избежать налогов с продаж недвижимого имущества.

Так, квартира в новостройке куплена вами за 2,5 миллиона руб. с первоначальным взносом в 500 тысяч руб. и оплатой остального ипотечными средствами с выплатой в течение пяти лет процентов 600 тысяч руб. После сдачи дома вы намерены реализовать жилье за 3 миллиона. В расходы можно включить договорную стоимость квартиры и проценты по ипотечному кредиту. В результате, применив вычет «доходы за минусом расходов», вы получите налоговую базу со знаком минус, поэтому вы не должны оплачивать налоги с доходов от реализации недвижимого объекта.

Теперь можете сравнить: не учитывая проценты по ипотечному договору, вы бы заплатили 65 тысяч руб. — это 13% на разницу между покупной и продажной стоимостью жилья в новом доме.

Закон ограничивает размер вычета по процентам 3 миллионами рублей. Пока наберется такая сумма для выплаты в банк, минимальное время владения недвижимым имуществом вполне может пройти, поэтому у вас прекрасные шансы продать квартиру и с учетом процентов, и без них, чтобы не платить НДФЛ.

Недвижимость по наследству или в дар

Если вы стали владельцем наследственного или подаренного объекта недвижимости, получить вычет можно, подтвердив документами расходы прежнего собственника.

В случае получения недвижимости в дар и уплаты налогов с такой сделки, продавая такую квартиру, можете учесть уплаченные налоги за подарок, чтобы снизить налог при продаже. В налоговой такое допускают.

Вычет в размере одного миллиона

Для применения такого вычета стоимость продажи уменьшают на один миллион рублей, отметив использование вычета в декларации. Подтверждающих бумаг для этого не требуется. Воспользоваться таким вычетом разрешается неограниченно, только учесть, что в течение одного налогового года его размер не должен оказаться выше 1 миллиона рублей. Этот вычет позволяет избежать налоги, если по договору жилье продается не больше такой суммы.

Так, вы намерены продать дачный дом, доставшийся в наследство. Документов, подтверждающих покупку нет, поэтому вычетом «доходы за минусом расходов» воспользоваться нельзя. Продается домик за 1,3 миллиона. При заполнении декларации отметьте вычет, уменьшающий налоговую базу на 1 миллион руб. Вам придется заплатить 13% лишь с 300 тысяч руб., что составляет 39 тысяч вместо 169 тысяч руб.

Другой вариант уменьшения налоговой базы — разделить недвижимое имущество на части и продавать доли каждому собственнику по отдельности, заключив свои договоры с покупателем. Каждому владельцу доли разрешено снижать базу налогообложения на один миллион рублей.

Как рассчитать налог после продажи объекта недвижимости нерезиденту?

Вы не относитесь к налоговым резидентам России, если прожили на ее территории в течение года меньше 183 дней. Продавая недвижимость, находившуюся во владении меньше установленного законом минимального времени, вам придется заплатить в бюджет страны 30% от продажной договорной цены.

Важно! Нерезидентам нельзя воспользоваться налоговым вычетом.

О льготах по НДФЛ после продажи недвижимых объектов

Льгот, освобождающих от НДФЛ после продажи недвижимого имущества, нет. Любые привилегии основаны на минимальном сроке владения, по которому продавец не должен платить налог.

Семьям, где есть двое и более детей, разрешается продавать жилье, не придерживаясь минимального периода владения и не уплачивая НДФЛ, но необходимо приобретение жилья более просторного и с более высокой кадастровой стоимостью в течение текущего календарного года либо не позднее апреля года последующего.

Остальные категории должны придерживаться единых правил сроков владения.

Заполнение декларации после продажи недвижимых объектов

Налоговая декларация 3-НДФЛ подается только теми, кто владел недвижимостью менее 3 или 5 лет. Для продавших квартиру после предусмотренного законом минимального срока обязанности по сдаче декларации нет.

Если вы среди тех, кому нужно отчитаться перед налоговой инспекцией, сначала запаситесь документами:

- паспортом;

- договором купли-продажи;

- выпиской из банка или распиской, подтверждающими получение оплаты за проданную квартиру;

- выпиской из ЕГРН;

- документами для подтверждения права на вычет «доходы минус расходы».

До 30 апреля года, наступившего вслед за годом продажи жилья, вы должны сдать заполненную декларацию 3-НДФЛ. Для чего допускается воспользоваться одним из трех способов:

- Заполните и распечатайте декларацию, приложите к ней подтверждающие документы и сдайте эти бумаги в налоговую, к которой относится ваше место жительства.

- Заполните и распечатайте декларацию, приложите к ней подтверждающие документы и отошлите эти бумаги в налоговую почтой.

- Заполните бланк декларации через личный кабинет налогоплательщика. Таким способом пользоваться удобнее всего — вводимая вами информация автоматически переносится в бланк.

В налоговой проверят документы, если потребуются пояснения, вас могут пригласить в отделение ФНС. Потом вам начислят налог, который требуется заплатить до 15 июля в этом же году. Так, если квартира продана в 2023 году, декларацию нужно сдать до 30 апреля 2024 г., а налог заплатить до 15 июля.

Оплата производится в любом банке, на «Госуслугах», в личном кабинете налогоплательщика или через сервис «Уплаты налогов физических лиц».

Продавайте недвижимое имущество с минимальными налоговыми расходами

Вот несколько рекомендаций, которые помогут снизить или вовсе не платить НДФЛ с продажи квартиры, дома, комнаты, прочей недвижимости.

- Чтобы сделать минимальными расходы на налоги, придерживайтесь минимального периода владения недвижимым объектом. Это сохранит и деньги, и время на подготовку и сдачу декларации 3-НДФЛ. Отслеживайте изменения по этому нюансу. Определите, каким минимальным сроком можно воспользоваться по вашей недвижимости — три года или пять.

- Возьмите себе за правило сохранять договоры по приобретению недвижимых объектов. Это касается и своих сделок, и предыдущих владельцев, от которых вы получили квартиру в дар или унаследовали. С этими бумагами можно получить вычет «доходы минус расходы».

- Пользуйтесь правом заявить в расходы ипотечные проценты — и ФНС, и Министерство финансов допускают это. Чаще всего суммы там немалые, поэтому иногда налогооблагаемая база снижается до нуля.

О штрафах за неуплаченный налог с продажи жилья

Получив доходы, по которым требуется отчитаться перед налоговыми органами, вам обязательно в следующем году до 30 апреля сдать декларацию в ФНС и до 15 июля оплатить налог, рассчитанный в декларации. Не сделав этого, будьте готовы понести наказания:

- Если не сдадите декларацию, вас оштрафуют на 5% от налога за каждый просроченный месяц (ст.119 НК РФ). Полный размер штрафа не превышает 30% налоговой суммы и не может оказаться ниже одной тысячи в рублях.

- Если не уплатите налог, будете оштрафованы на 20% суммы налога, а при умышленной неуплате, то есть при попытке скрывать сделку, штраф составит 40% (ст. 122 НК РФ). Такое наказание применят, если в налоговой выявят неуплаченные налоги. Если до уведомления из налоговой вы обнаружили это самостоятельно, заплатили налог с пенями, налоговая не станет наказывать вас таким штрафом.

- При просроченной уплате налога придется заплатить пени в 1/300 ставки Центрального банка РФ за каждый день просрочки.

- Вас будут преследовать по Уголовному кодексу за уклонение от уплаты налогов, если их размер выше 900 тысяч руб. (ст.198 УК РФ). Если это произошло первый раз, то после подачи декларации и уплаты налога преследовать по УК РФ прекратят.

Если декларацию сдали, а налог не уплатили, будут начислены только пени без штрафа.

Коротко о важном: как продать жилье без оплаты НДФЛ

Декларация сдается и НДФЛ уплачиваются только теми, кто продал недвижимый объект, не выдержав минимальное время владения — 3 либо 5 лет. Когда вы владеете недвижимым имуществом дольше установленного законом минимального времени, можете продать его без сдачи декларации и оплаты налогов с продажи.

Период в три года относится к недвижимости, полученной в наследство, в дар, по договору ренты, в результате приватизации либо единственному жилью.

Для прочих категорий недвижимости действует 5-летнее минимальное время.

Отсчет минимального периода владения недвижимым объектом начинается со дня регистрации в Росреестре. Исключения установлены для квартир, полученных по программам переселения из аварийного жилья, реновации — срок идет по старой квартире; для купивших жилье по долевому участию — со дня полной оплаты договора, независимо от того, собственные это средства или ипотечные.

При необходимости оплаты налога можно применять налоговые вычеты.

С вычетом «доходы минус расходы» налогооблагаемая база снижается на расходы, понесенные при покупке жилплощади. Сюда можно включить первоначальную стоимость квартиры, проценты по ипотеке.

Другим вычетом в 1 миллион руб. база налогообложения снижается на эту сумму.

Сразу оба вычета применять не разрешается, но ими можно пользоваться неограниченное число раз.

При реализации недвижимости дешевле, чем она стоит по кадастровой оценке, НДФЛ уплачивается не с суммы договора, а с 70% цены по кадастру.

Срок сдачи декларации установлен до 30 апреля, наступившего за годом продажи недвижимого имущества, день уплаты налога — до 15 июля.

Как получить налоговый вычет при покупке квартиры

Как получить налоговый вычет за отделку квартиры